华统股份烧钱养猪,短债缺口16亿

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

文/乐居财经程孟瑶

“定增失败,这么高负债和质押,就明年暴雷了。”距离前次定增募资9.23亿资金到位刚过去一年,猪企华统股份(002840.SZ)就又赶在半年报报发布前散出了定增消息。高投入低回报的成绩,也让投资者对华统股份流动性产生担忧,在他们看来,本次定增的19.4亿元资金或将成为华统股份的“救命稻草”。

乐居财经《资管K线》也注意到,华统股份7月18日公布定增预案,其股价从7月19日的18.79元/股一路下跌,9月11日创下近一年以来的低位13.81元/股,随后略有回升,截止11月14日收盘,华统股份每股16.8元,总市值在百亿左右。

不止如此,交易所指出华统股份生猪及饲料产能利用率波动较大,产能利用率低,2020年公开发行可转债募投项目累计实现效益-5303.24万元,远低于承诺效益,重点关注了其融资扩产的必要性及合理性以及资金来源等问题。

同时,三季度报显示,华统股份的盈利能力和成长能力均有所下降。今年三季度,华统股份营业总收入61.64亿元,同比下跌4.00%,归母净利润-35827.71万元,同比下跌889.75%,基本EPS为-0.6元,同比减少957.14%;ROE为-14.36%,同比减少16.52%。

此外,华统股份IPO和发行可转债的主承销商为国信证劵,2022年定增主承销商为万联证劵,本轮增发的主承销商又在说明书发布后变更为招商证劵,变更原因同样让人在意。

一、6年融资153亿养猪

华统股份(002840.SZ)从饲料生产起步,2017年1月以畜禽屠宰业务为核心完成深交所上市。IPO前,华统股份拿到两轮融资,合计3800万元,投资方包括方舟资本、金晟资产、正大投资、华统集团等等,除了母公司撑腰,外部资本团队也算颇为豪华。

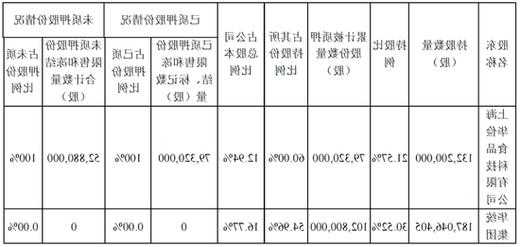

上市后,华统股份累计融资(按筹资现金流入计)152.66亿元,主要用于了生猪业务扩张和补充流动资金。包括首发融资2.93亿元;定增9.23亿元(募集净额9.17亿元),其中7.17亿元用于补充流动资金,接近募资额的8成;发行可转债5.5亿元,当前余额2.87亿元;取得借款135.01亿元。

本轮定增,华统股份拟发行不超过1.84亿股股票,募资总额不超过19.4亿元,扣除发行费用后,10.06亿元用于建设绩溪华统一体化养猪场项目、2.88亿元用于建设莲都华统核心种猪场项目,6400万元用于建设年产18万吨高档畜禽饲料项目,5.82亿元用于偿还银行贷款,占比约3成。

发行对象为包括母公司华统集团在内的不超过35名符合中国***规定条件的特定对象,具体范围包括证券投资基金管理公司、证券公司、信托投资公司、财务公司、保险机构投资者、合格境外机构投资者以及其他符合法律法规规定的法人、自然人或其他机构投资者等。本次向特定对象发行的认购对象均需以现金方式认购,除华统集团需连续持有18个月外,其余发行对象的限售期限为6个月。

其中华统集团拟以现金认购不超过2亿元,认购股票数量不超过已发行股份的2%。增发前,华统集团直接持有华统股份30.52%的股份,通过上海华俭和华晨投资咨询间接持股22.47%,合计持股52.99%。

不过,华统集团将手中持有的华统股份54.96%的股份进行了质押,对应市值16.34亿元;另一股东上海华俭也将其持有的华统集团60%的股份质押给了中国农业银行义乌分行,为华统集团融资提供担保,对应市值12.63亿。华统集团和上海华俭累计质押股份占华统股份增发前总股份的29.71%,对应1.82亿股股份。

二、业绩过山车

华统股份主营业务涵盖生猪养殖、生猪屠宰、肉制品深加工三大主要板块,此外还配套拥有饲料加工、家禽养殖及屠宰等业务,其中生鲜猪肉产品是其最主要的产品,贡献了90%以上营业收入,以及80%以上的毛利,生猪市场价格与生猪养殖成本的高低会直接影响其归母净利润表现。

2023年三季度,华统股份的养殖成本降至16-17元/公斤,11月14日全国外三元生猪价格报价为14.34元/公斤,华统股份承受着不小的业绩压力。

2017年-2022年,华统股份累计实现营业收入441.7亿元,对应净利润4.94亿元,扣非净利润1.09亿元,但受猪周期的影响业绩起伏不定。

2016年也就是上市前夕,华统股份有过一次业绩高光,当年营业收入同比增张105.39%,但随后的2017年和2018年营收增速放缓,净利润和扣非净利润增速远超营收增速;2018年非洲猪瘟影响,市场供求变化,2019年营收增速回到50.56%,但利润指标均出现不同程度下滑;2020年增速放缓,2021年出现首亏。

值得注意的是,2021年华统股份归母净利润亏损1.92亿元,较此前预计盈利1000万元-1500万元相差甚远,浙江证监局对华统股份及朱俭军等高管取出具警示函措施。

2022年华统股份扭亏为盈,实现营业收入94.52亿元,同比增长13.30%;净利润1.25亿元,同比增长150.66%;扣非净利润1776.15万元,同比增长107.47%;经营活动产生的现金流量净额3.74亿元,同比增长48.87%。

但2023年业绩又出现明显起伏,前三季度,实现营业收入61.64亿元,同比下降3.98%,净亏损3.96亿元,同比下降748.92%;非经常性损益1.06亿元,扣非后归母净亏损4.64亿元;经营活动产生的现金流量净额1.98亿元,同比增长20.25%。

交易所也要求华统股份结合营业收入、营业成本及毛利率变化、同行业可比公司情况等,说明公司业绩波动的原因及合理性,是否与同行业可比公司一致,最近一期毛利率大幅下滑的原因,相关不利因素是否持续,预计对公司未来业绩的影响及应对措施。

三、现金无法覆盖短债

生猪养殖业为资本密集型行业,营收高不代表利润丰厚,有利润进账不一定等于会产生正向现金流,账面资金的充沛也不能证明流动性向好。

“猪茅”牧原股份(002714.SZ)作为一家年营收过500亿,市值2000多亿的大型企业,2021年也曾爆出几千万元商票逾期,虽然最终完成兑付,但在其2021年年报发布后,交易所还是发去了“公司是否存在流动性风险”的灵魂拷问。

通过投资新建、收购及合作方式不断布局生猪养殖业务,近几年华统股份大步扩张生猪业务,固定资产、生物资产投资金额较大,所需的流动资金需求较大。资产负债率也逐步增长,面临一定的偿债压力。

2020年-2022年及2023年上半年,华统股份购建固定资产、无形资产和其他长期资产支付的现金分别为16.13亿元、22.29亿元、11.32亿元、5.73亿元。为满足上述资金需求,其银行贷款规模持续增加。

资产负债率从2017年的21.86%增长至2021年的70.37%,2022年降至62.29%,2023年上半年又回升至71.59%,处于相对高位。

截至9月30日,华统股份流动负债达30.77亿元,其中短期借款18.41亿元,较年初增加4.11亿元;一年内到期的非流动负债4.64亿元;货币资金6.85亿元,较年初减少3.13亿元。

账面资金颇为紧张,华统股份还有在建工程余额17.70亿元,较年初增加了0.59亿元;生产性生物资产2.63亿元,较年初减少0.62亿元;经营活动产生的现金流量净额1.98亿元。

此外,华统股份还一直涉及违规生产经营,受到处罚的频次也比较高,主要集中在环保问题,同时涉及食品安全。

报告期内,华统股份处罚金额在一万元以上的行政处罚共计73项,其中环保相关行政处罚56项,累计被处罚1054.45万元;食品安全领域行政处罚2项,一次没收违法经营的冷冻猪脚232.4斤并处罚款5.2万元,一次没收违法所得820.8元并处罚款7万元;其他行政处罚15项,累计罚款123.68万元。

作者:xinfeng335本文地址:http://www.ahwawajia.com/post/4060.html发布于 2023-11-15

文章转载或复制请以超链接形式并注明出处义乌市挈宇网络科技有限公司